カナダでマイホーム購入に興味がある皆さん、モーゲージ(住宅ローン)の仕組みなどについて知っていますか?

今回は、バンクーバー在住でカナダBC州公認の資格を持つモーゲージプロフェッショナル Natsuki Ogura さんにインタビューしてきました。モーゲージについてや、不動産購入に関するよくある失敗など、たっぷりお話を聞いてきました。

また、Natsukiさんは無料でオンライン相談(初回だけでなく何度でも無料)も受け付けているので、話を聞いてみたい方は一度連絡をしてみてください。

目次

■ モーゲージプロフェッショナルの仕事内容とNatsukiさんについて

まずは、モーゲージプロフェッショナルの仕事について、そしてNatsukiさん自身のことを聞いてみました。

Q1. モーゲージプロフェッショナルとはどんなお仕事ですか?

モーゲージプロフェッショナルとは、住宅購入を考えるお客様に最適なモーゲージを提案し、お客様に代わってモーゲージの手続きから承認、そしてクロージングまでスムーズに完了できるようにサポートする専門家です。

私どもは、大手銀行やクレジットユニオン、モーゲージ専門の金融機関。プライベートレンダーなど40社以上と提携しており、次のようなサービスを提供しています。

- お客様の状況に合ったモーゲージの比較・ご提案

- お客様に代わり、審査書類の提出や金融機関との交渉

- クロージングまでスムーズに対応

住宅購入時のモーゲージサポートだけでなく、モーゲージの更新や借り換え、また、55歳以上の方が利用できるリバースモーゲージのご相談も承っています。

Q2. モーゲージプロフェッショナルになったきっかけを教えてください。

2015年、初めてカナダでコンドミニアムを購入した際、友人のモーゲージブローカーにお世話になりました。低金利だけでなく、タームの内容や早期完済の方法、固定・変動金利の違い、マーケットリスクについて丁寧に説明していただき、モーゲージの契約内容の重要性を実感しました。

5年後の更新時には、産休による収入の不安定さや将来の教育費を考慮しつつ、できるだけ早く完済したいという希望を相談し、私たちにあったフレキシブルな条件のモーゲージに切り替えました。

その数カ月後、夫がてんかん発作で倒れ、私は育児休暇中。収入が大幅に減る中、柔軟なモーゲージの契約のおかげで家計を支えることができました。また、繰り越し返済の自由度が高かったため、通常より早く元本を減らし、総利息も抑えることができました。

この経験から、モーゲージは金利だけでなく、自分のライフプランに合ったタームを選ぶことが重要だと実感しました。また、不動産のエクイティを活用することで、将来の選択肢が広がることも学びました。

しかし、カナダでは日本語で相談できるモーゲージエージェントが少ないと知り、カナダ在住の日本人の皆様に知識を共有し、お力添えしたいと考えるようになり、2022年、BC州認定のモーゲージブローカーの資格を取得しました。

カナダ銀行は本日、政策金利を3.00% → 2.75% に引き下げました。?

? 利下げの理由

2024年末のカナダ経済は予想以上に好調でしたが、現在は米国との貿易摩擦の影響で逆風が強まっています。✅ 景気減速の懸念 → 消費者の購入延期&企業の投資縮小

— Natsuki |モーゲージプロフェッショナル (@MortgageNatsuki) March 12, 2025

(NatsukiさんはXなどSNSでモーゲージに関する情報を発信しているので、チェックしてみてください)

Q3.モーゲージプロフェッショナルに依頼する場合、手数料はかかりますか?

通常、カナダのモーゲージブローカーは、融資完了後に金融機関からのコミッションを受け取るため、お客様から直接手数料をいただくことはほとんどありません。

ただ、過去の倒産履歴で著しくクレジットスコアが低い、安定した収入がない場合など、特殊なケースでプライベートレンダーを利用する場合では手数料が発生することがあります。

Q4. 自分で銀行にいくよりも、Natsukiさんにお願いするメリットは何ですか?

以下5つの面で、皆さんの不動産購入のお手伝いさせていただきます。相談無料なので、まずは気軽にお問い合わせいただければ嬉しいです。

- 日本語での対応

- 豊富なネットワーク

- 複雑なケースにも対応

- 継続的なサポート

- クレジットスコアへの影響を最小限に

モーゲージは重要な契約です。英語での複雑な契約内容も、日本語で丁寧にご説明いたしますので、安心してご理解いただけます。また、オンライン相談に対応しているため、ご自宅にいながらご相談いただけます。

主要金融機関はもちろん、中堅銀行、クレジットユニオン、モノラインレンダー、プライベートレンダー、一部の海外金融機関も取り扱っております。さらに、信頼できるリアルター、日本の書類翻訳家、決済に必要な弁護士・ノータリー、モーゲージ保険など、不動産購入に関わる信頼できる専門家もご紹介しております。

離婚時のスポーザルバイアウトや、55歳以上向けのリバースモーゲージなど、通常のモーゲージとは異なるケースもサポートします。

購入後も、モーゲージの更新・借り換え、金利変動に応じたアドバイス、エクイティを使った借り換えのご相談など、長期的にサポートします。

私にご依頼いただくことで、一度のクレジットチェックで複数の金融機関の条件を比較可能。ご自身で銀行を回るよりも、クレジットスコアへの影響を抑えられます。

■ カナダのモーゲージの基本について

次に、カナダのモーゲージの基本情報についてNatsukiさんに尋ねてみました。住宅ローンの審査基準やカナダでのローン返済方法についても答えてくれたので、ぜひ確認してみてください。

Q5. カナダのモーゲージの仕組みは日本と違うのでしょうか?

まず、モーゲージについてご説明いたします。

日本で家を購入する際は、銀行から直接「住宅ローン」を借りるのが一般的で、30年や35年といった長期のローンが主流です。一方、カナダでは住宅購入の際に利用するローンを「モーゲージ(Mortgage)」と呼びます。モーゲージは、不動産を担保にした借入れのことで、借入れ時には収入の審査に加え、担保となる不動産の評価も行われます。

また、モーゲージは債権としての性質も持ち、金融機関は貸し出したモーゲージを証券化し、投資家に販売することがあります。これにより、金融機関は新たな融資資金を確保し、市場全体の流動性を高める仕組みになっています。このように、モーゲージは単なる住宅ローンではなく、金融市場で取引される資産としての側面も持っています。

カナダでは銀行(Bank)に加え、クレジットユニオン(Credit Union)、モーゲージ専門の金融機関(モーゲージレンダー)、プライベートレンダー(Private Lender)など、多くの選択肢があります。そのため、ご自身に合ったモーゲージを選ぶことが重要になります。

さらに、日本と異なり、カナダのモーゲージには「償還期間(Amortization Period)」と「ターム(Term)」の2つの期間が設定されます。償還期間は最長30年(レンダーによっては、35年~40年も可能)ですが、一般的なタームは1年~5年です。タームの満了時には、残債の一括返済、契約の更新、またはより良い条件を提供する金融機関へ乗り換えることが可能です。

わかりやすく言うと、ご自身のニーズに合ったより良いプランを求めて、携帯電話のキャリアを乗り換えるようなイメージです。

Q6. モーゲージの審査基準にはどんなものがありますか?

モーゲージの審査は、借り手の返済能力と不動産の査定が審査されます。

主な審査基準は以下の通りです。

- 収入(安定した収入があるかどうか)

- クレジットスコア(信用履歴)

- モーゲージ以外のローン

- 頭金

- 物件の審査

収入の安定性は、モーゲージの返済を確実に行うための重要な要素です。定期的な給与収入や自営業の収入など、安定した収入があることが求められます。また、カナダの場合、収入が安定していれば、職業や年齢に関する差別はなく、すべての借り手に平等な審査基準が適用されます。

クレジットスコアは、過去の借入れや返済履歴を基に算出される信用評価です。また、クレジットレポートには、倒産歴や未払い・滞納、遅延履歴、などが記載され、これらも審査で確認されます。

ローン(例:自動車ローン、学生ローン、クレジットカードなど)がある場合、その支払い状況も審査の対象となります。支払いが遅れたり滞納があった場合、審査に悪影響を及ぼすことがあります。さらに、収入に対するTDS(Total Debt Service Ratio:総債務返済比率)も重要な判断基準となります。

最低必要額は、物件価格、雇用形態(給与所得者・自営業)、物件が本宅用か投資物件か、クレジットスコア、選択する金融機関、新移民プログラムの適用有無など、さまざまな要素によって異なります。

また、マネーロンダリング防止のため、資金の送金元や口座取引の流れも確認します。

購入予定の物件がモーゲージの担保として適切かどうかの審査も行われます。物件の評価額や状態、立地などが査定され、担保価値が適正であるかを確認します。

Q7.日本の収入を考慮してモーゲージを組むことはできますか?

カナダに居住し、日本を含む国外の収入をカナダで確定申告(タックスリターン)している場合、その収入も考慮してモーゲージを組むことが可能です。

また、金融機関によっては、Fortune 500 にランクインしている企業に雇用されている場合、カナダ国外の収入も認められることがあります。

なお、現在の規制により外国人の購入制限があるため、対象となるのは購入資格のある方に限られます。

Q8. 皆さん、どのくらいの期間でモーゲージを組むことが多いのでしょうか?長くローンに縛られるのが心配で・・・

日本では、家を購入すると30年間ローンを払い続け、同じ家に住み続ける=縛られるような感覚を持つ人も多いかもしれません。

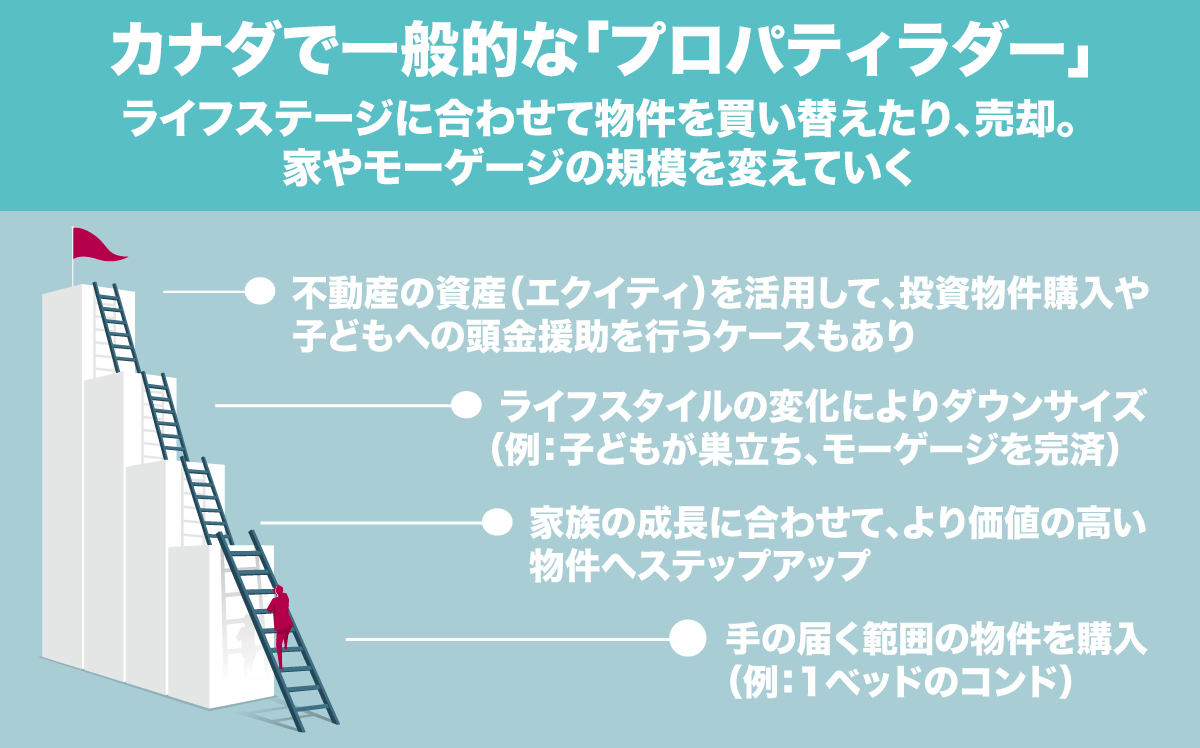

しかし、カナダでは「プロパティラダー(Property Ladder)」という考え方が一般的です。これは、不動産市場で「より価値の高い物件へステップアップしていく」考え方です。

最初は手の届く範囲の物件(例:1ベッドルームのコンドミニアム)を購入し、数年後に家族の成長に合わせて、より広い物件に買い替えます。そして、子どもが巣立った後はライフスタイルに応じてダウンサイジングし、増えたエクイティを活用してモーゲージを完済することを目指します。

また、エクイティを活用して投資物件を購入したり、子どもの頭金を援助したりするケースもあります。こうした不動産資産の活用により、より柔軟な選択肢を持ち、次のステップへ進むことが可能になります。

Q9. カナダで家を買う際に必要な頭金の最低額はどのくらいですか?

本宅として物件を購入する場合は以下になります。(※2025年3月時点)

- 50万ドル以下の物件:最低5%

- 50万ドル超150万ドル以下:5%(50万ドル分)+10%(超過分)

- 150万ドル以上:最低20%(スライディングスケールといい、地域や物件価格、金融機関によって、最低額の頭金が異なります)

上記のとおり、最低必要額は、物件価格、雇用形態(給与・自営業)、本宅用・投資物件かどうか、クレジットスコア、選択する金融機関などによっても異なります。

■ First Time Home Buyerが知っておくと良いこと

カナダでは、初めて家を購入する人(First Time Home Buyer)向けに税制優遇などのサポートがあります。最後に、家を購入するステップなど、First Time Home Buyerが知っておくと良いことについてNatsukiさんに聞いた内容をまとめてお届けします。

Q10. 家を購入するタイミングと、初めて家を購入する場合のステップを教えてください

金利や市場の動向を注視することも大切ですが、不動産市場の完璧なタイミングを狙うのは至難の業です。最も重要なのは、市場のタイミングではなく “ご自身のライフプランに合ったタイミング” です。

頭金が貯まった、家族が増えた、気に入った家が見つかったなど、ライフステージに応じて決断することが、後悔のない選択につながると考えています。初めて家を購入する場合、以下のようなステップになります。

まずはご希望やご状況をお聞かせください

2.必要書類の準備

プレ・アプルーバル取得のための書類を集めます

3.事前承認(プレ・アプルーバル)をお渡し

購入可能な金額を確認します

4.物件探し

不動産エージェントと一緒に物件を探します

5.オファー提出

購入希望の物件に対し、条件を決めて申し込みます

6.モーゲージの本承認

正式なモーゲージ承認手続きを行います

7.弁護士・ノータリーによる契約・決済

法的手続きを完了します

8.引き渡し

鍵を受け取り、新生活のスタートです!

収入、負債、クレジットレポート、頭金 などを基に仮審査を行い、「いくらまで借り入れが可能か」を事前に確認するものです。事前承認を取得することで、購入可能な価格帯が明確になり、スムーズに物件探しを進めることができます。

Q11. 注意すべきモーゲージの落とし穴やよくある失敗はありますか?

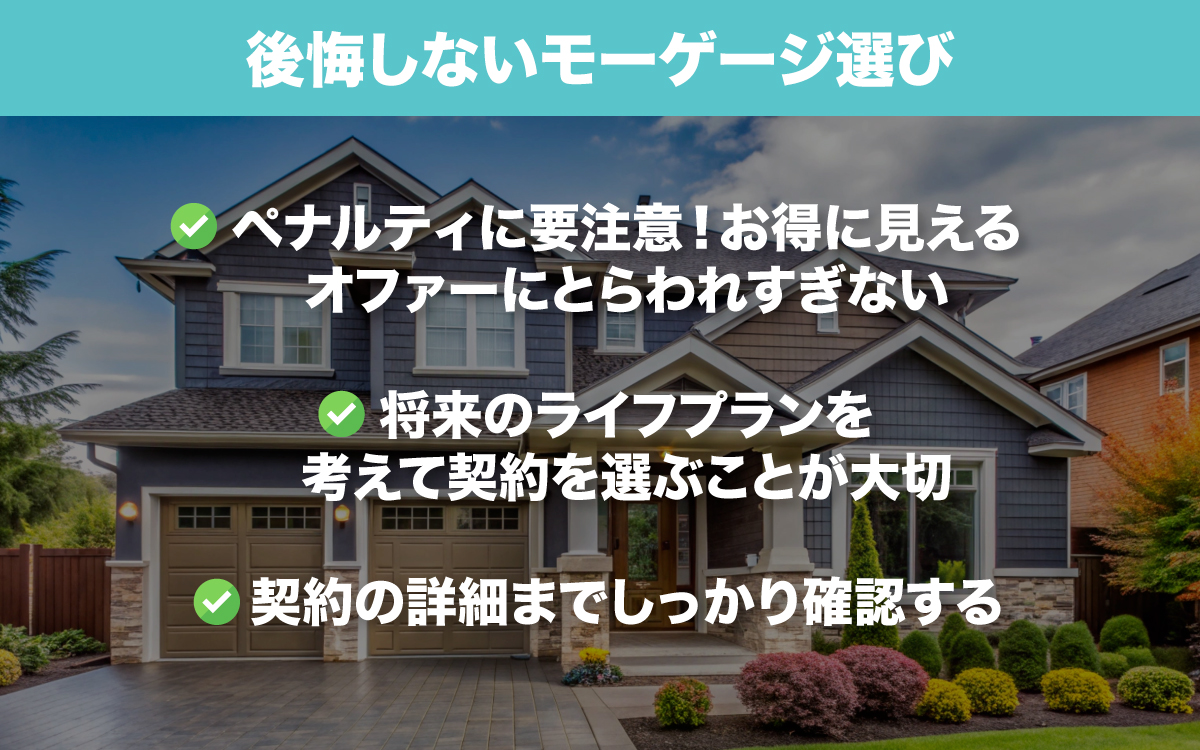

よくある落とし穴の一つは、最も低い金利やキャッシュバックオファーを重視しすぎて、契約内容を十分に確認しないことです。実際、カナダでモーゲージを組んだ人の60%以上が36カ月以内に契約をキャンセルし、大きなペナルティを支払っているというデータがあります。

そのため、将来のライフプランを考慮したモーゲージ選びが重要です。例えば、

- 途中で家を買い替える可能性がある

- 日本に本帰国する可能性がある

- 近い将来、金利変動のリスクが考えられる

こうした点を踏まえ、ペナルティの条件を理解した上で契約することが大切です。

また、ネット広告でよく見かける「キャッシュバックオファー」にも注意が必要です。銀行によって規定が異なり、中には契約期間内にわずか数日でもキャンセルや早期トランスファーを行うと、キャッシュバックの全額を返済しなければならない場合もあります。

金利や特典だけでなく、契約の詳細までしっかり確認することが、後悔しないモーゲージ選びのポイントになります。

Q12. 固定金利と変動金利のどちらを選ぶべきですか?

どちらを選ぶべきかは、お客様のご状況、ライフプラン、リスク体制、また市場動向によって異なります。

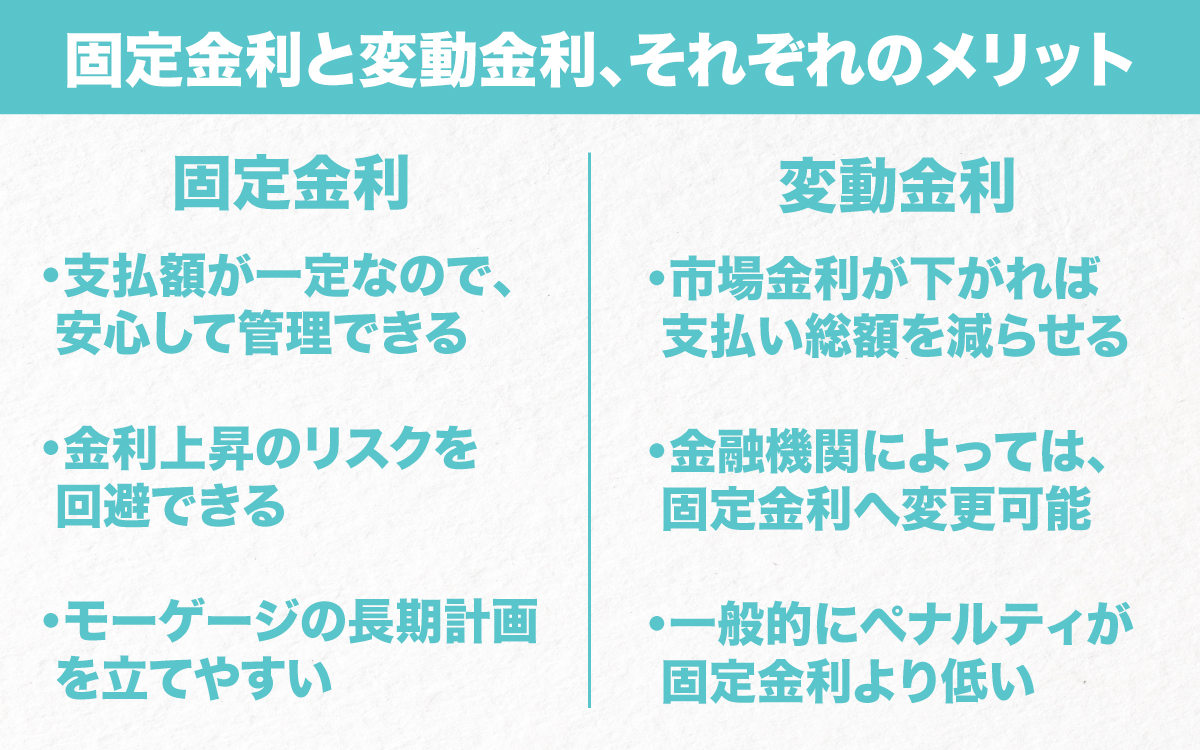

そのため、具体的にご相談いただくまで一概にどちらが良いとは言えませんが、固定金利と変動金利には以下の特徴があります。

固定金利は、カナダ国債の利回り(ボンドイールド)を基準として決まり、市場の動向によって変動します。一般的に、債券利回りが上昇すると金融機関は迅速に固定金利を引き上げる傾向があります。一方、利回りが低下した場合、金融機関はリスク管理の観点から慎重に調整するため、金利の引き下げはゆるやかに行われることが多いです。

固定金利のメリット

- 支払額が一定:契約期間(ターム)の間、金利が固定されているため、月々の支払額が変わらず、長期的な予算管理がしやすい。

- 金利上昇リスクの回避:市場金利が上昇しても影響を受けず、安定した返済計画を立てられる。

- 資金計画を立てやすい:収支の変動を抑えられるため、将来のライフプランを見据えた計画を立てやすい。

変動金利は、カナダ中央銀行(Bank of Canada)が年8回発表する政策金利を基に、各金融機関がプライムレートを設定し、そのプライムレートに対して適用されるディスカウントまたはプレミアムによって決まります。

変動金利のメリット

- 固定金利へ変更可能:金融機関によっては、一定の条件のもとでペナルティなしで、固定金利へ切り替えできます。

- 変動金利のタイプ:銀行・レンダーによって異なります。

1. VRM(Variable Rate Mortgage)

金利は変動しますが、月々の支払い額は一定です。このため、支払い額が予測しやすいという利点があります。金利が下がれば元本の返済が早く進みますが、金利が上がると、返済の一部が利息に回るため、元本の返済が遅れ、償還期間が延長される場合があります。

2. ARM(Adjustable Rate Mortgage)

金利が変動し、その結果月々の支払い額も変動します。VRMタイプと比較すると、ARMは償還期間がスケジュール通りに減少していきます。市場が利下げ傾向にある場合、キャッシュフローを重視する方はARMを好む傾向があります。

固定金利と変動金利の大きな違いは、ペナルティの額です。契約途中で解約や規約以上の繰り上げ返済を行う場合、固定金利の方がペナルティが高くなる傾向があります。

最適な選択をするためには、周囲の選択肢に流されず、モーゲージプロフェッショナルと相談し、ご自身のライフプランやリスク体制に最適なものを選ぶことが非常に重要です。

Q13. カナダの永住権(PR)を持っていない人や自営業でも住宅ローンを組めますか?

現在、外国人(カナダの市民権やPRを保有していない)による住宅用不動産の購入が禁止されています。

しかし、カナダ人の配偶者と購入する場合や、一定の条件を満たした学生や就労証明書を保有している場合は、購入が可能です。ただし、物件によっては外国人取得税が課せられることがあります。

自営業(フリーランス、個人事業主、法人)においては、不動産を購入できる権利を保有し、カナダでタックスリターンを行っていれば、モーゲージを組むことは充分可能です。

自営業の場合、モーゲージの審査方法は雇用されている場合と比べて大きく異なります

必要額のモーゲージを組むには、個人収入の必要額、収入に再計上できる経費は?

法人の場合、給与所得や配当所得の割合など逆算をして準備を進めていく必要がありますhttps://t.co/MEIuXlQwDY— Natsuki |モーゲージプロフェッショナル (@MortgageNatsuki) February 10, 2025

Q14. First Time Home Buyer向けのカナダ政府の支援があれば教えてください。

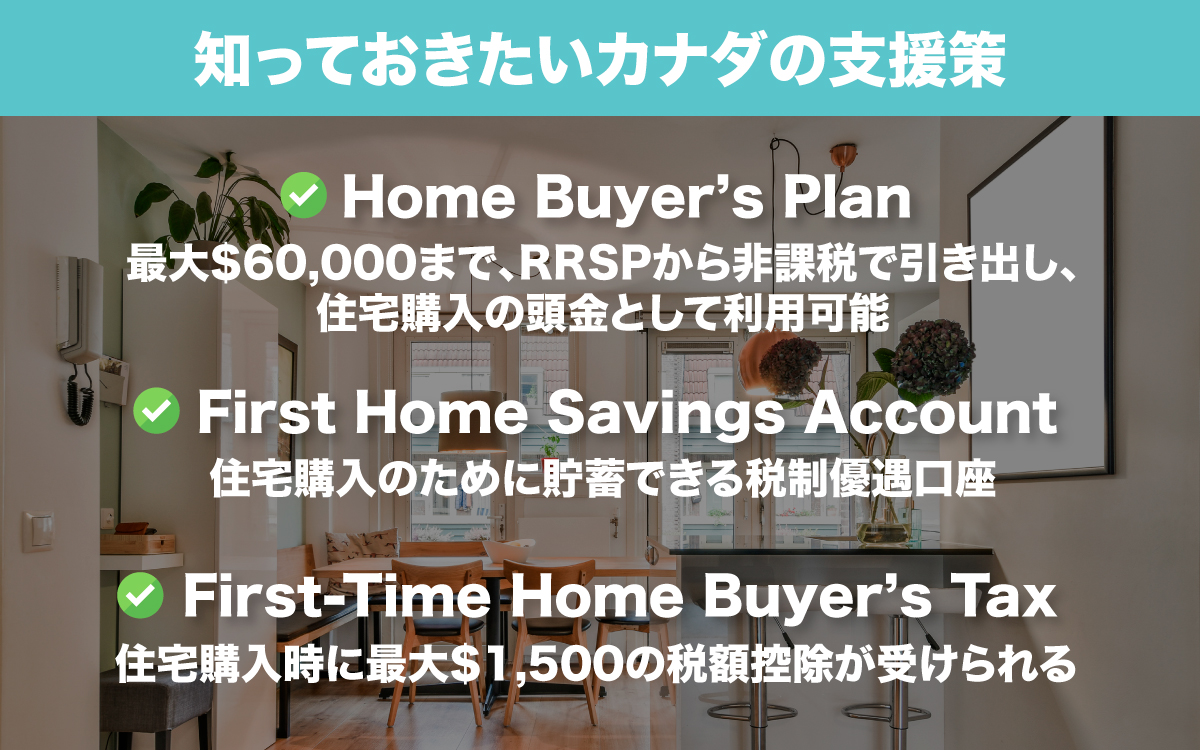

カナダには、連邦政府のFirst-Time Home Buyerプログラムと、州政府が提供するFirst-Time Home Buyerプログラムがあります。

よく知られているプログラムとして、以下のものがあります。

- HBP(Home Buyer’s Plan)

- FHSA(First Home Savings Account)

- HBTC(First-Time Home Buyer’s Tax Credit)

- CMHC(カナダ住宅公社)による償還期間延長

最大$60,000まで、RRSP(Registered Retirement Savings Plan)から非課税で引き出し、住宅購入の頭金として利用できる制度です。

住宅購入のために貯蓄できる税制優遇口座。税金の優遇を受けながら貯金ができます。

初めて住宅を購入した人が購入した年の所得税の控除を受けられる制度です。購入費用の一部として、最大$1,500の税額控除が適用されます。

頭金が20%以下でも、新築・中古を問わず、最長30年の償還期間を選択できます。

※ただし、 First-Time Home Buyer 以外の場合、新築物件のみ30年の償還期間が選択可能で、中古物件は最長25年となります。

また、州によっては、プロパティトランスファータックス(不動産取得税)の一部または全額控除の制度やGSTのリベートプログラムもあります。

なお、カナダの連邦政府のプログラムは、過去にカナダで不動産を購入したことがあっても、条件次第で再度利用できる場合があります。First-Time Home Buyer向けのプログラムは内容が変更されることが多いため、ご質問がありましたら、お気軽にお問い合わせください。

Q15. 投資用物件を買う前に知っておきたいことなどありますか?

投資物件を購入する際には、物件にかかる経費や税制についてしっかり把握することが重要です。まず、家賃収入の見込みをしっかり確認し、予想される収益が安定して得られるかを考えましょう。

また、物件にかかるプロパティタックスや、モーゲージを組む際の金利についてもよく理解しておく必要があります。さらに、プロパティマネージメントが必要な場合、管理費用やサービス内容をしっかり確認することが大切です。

また、ご自身の投資の目的に応じて、物件選びをすることも重要です。例えば、キャッシュフローを重視する場合は、家賃収入が安定して見込める物件を選ぶべきです。一方、キャピタルゲイン(資産価値の上昇)を重視する場合は、将来的に値上がりが期待できる地域や物件を選ぶことが大切です。

投資の目的を明確にしたうえで物件を選ぶようにしてください。

まとめ:モーゲージを相談したい人はNatsukiさんまで

マイホームや投資物件の購入は人生の大きな買い物のひとつですが、金利だけでなく、「3年~5年後のライフプランをどうしたいのか?」という視点を大切にすることが重要ですよね。

Natsukiさんによると、そのうえで、モーゲージのターム、ペナルティ、繰り越し返済の上限、ポータビリティ、モーゲージの登記の種類が自身のライフプランに合っているかを確認することが大切ということでした。

もう一方で、インタビューの中でNatsukiさんも言っていましたが、金利だけを重視し、契約内容を十分に理解せずに署名をしてしまうと、結果的に大きな損失を招く可能性があります。

モーゲージプロフェッショナルを利用することで、多数の金融機関を比較し、自分に最適なプランを見つけることができるので、将来カナダで家を購入したい方は、ぜひ一度Natsukiさんに話を聞いてみてはいかがでしょうか?

また、購入後のリファイナンスやプラン変更のサポートも受けられるため、「買って終わり」ではなく、長期的な視点でのアドバイスをもらうことができますよ。

最後にNatsukiさんからのメッセージをお届けします。

マイホーム購入を検討している方、モーゲージについて相談したい方は、ぜひお気軽にご連絡ください。一緒にベストな選択を考えていきましょう!

お問い合わせフォーム

小椋 なつき(Natsuki Ogura)プロフィール

兵庫県出身。BC州認定のモーゲージブローカーライセンスを保有。北米で最も急成長しているBRX Mortgageに所属しております。私たちは、お客様の成功を第一に考え、最適なモーゲージソリューションのご提案に尽力します。

特にこれといった趣味はなくなりましたが、最近は着物に興味を持ち始めました。また、家族と柴犬と一緒にカニ釣りを楽しむ時間も大切にしています。

【Webサイト(日本語)】【BRX Mortgage Webサイト(英語)】【Facebook】【X】【Instagram】